Подсистема управленческого учета в АБС «SRbank» — Management Accounting System (SrMAcS)

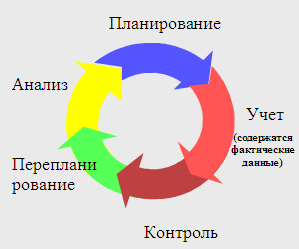

Основным инструментом управленческой деятельности в банке является факторный анализ влияния операций банка на получение конечной прибыли, в проекции на исторические, прогнозные периоды и текущее время. Для повышении эффективности процесса принятии решений, этот анализ производится в различных разрезах – как структурных (структура продуктового ряда, клиентской аудитории, организационная и финансовая структура банка), так и экономических (доходность на единицу вложенных средств, уровень рисковости, сбалансированность позиций по разрывам, временным периодам и диапазонам объемов, количества, временным интервалам и т.п.)

Для качественной отчетности и принятия на ее основе управленческих решений необходим учет операций банка, как непосредственно банковских, так и внутрихозяйственных, в соответствующих разрезах, с достаточным для анализа количеством и качеством параметров.

На практике основной проблемой управленческого учета является перераспределение рисков и дохода, и как следствие – прибыли, между бизнес-подразделениями банка и внутренними учетными и поддерживающими, а также хозяйственными структурами – для получения обоснованной оценки экономической эффективности деятельности таких структурных единиц.

Методики управленческого учета.

В прогрессивном современном банке для организации управленческого учета могут применяться различные методики – в крайних случаях – одна из двух нижеописанных, но в большинстве случаев – смешанные.

- Основанная на учете внутренних «трансфертных» сделок между структурными единицами банка, которым отводится роль так называемых «центров финансовой ответственности» или «центров прибыли». Классификация таких виртуальных сделок ведется в разрезе портфелей, категорий риска, видов банковских операций и т.д.

- Анализ доходности реальных банковских операций, и реальных небанковских доходов и расходов, понесенных для обеспечения жизнедеятельности банка, с дальнейшим аналитическим «виртуальным» их перераспределением в разрезе необходимых структур банка с использованием «трансфертных коэффициентов», собранных в так называемые «таблицы аллокации доходов/расходов».

На практике вышеописанные методики встречаются в чистом виде крайне редко ввиду разнородности банковских операций и разветвленности финансовых структур в реальных банках. Поэтому для отдельных бизнес-направлений или видов доходов/расходов иногда выбираются индивидуально более подходящие конкретному случаю методики.

Для реализации управленческого учета в АБС «SRbank» в подавляющем большинстве случаев рекомендуется параметризация в следующих разрезах:

- Клиентский разрез (региональные, отраслевые, целевые и видовые группы клиентов).

- Разрез валют банковских операций.

- Финансовая структура банка (смешанная многоуровневая структура в разрезах организационно-финансовых и территориальных структур).

- Структура банковских операций (многоуровневая структура типов банковских и поддерживающих продуктов и видов операций по ним).

Инструменты управленческого учета в АБС «SRbank».

В АБС «SRbank» для реализации управленческого учета выбрана вторая методика – разметка соответствующими экономическими параметрами счетов и бухгалтерских документов учета реальных банковских операций или небанковских доходов/расходов. Это не исключает наличия в некоторых случаях «трансфертных сделок» — например для учета межфилиальных операций перераспределения платных ресурсов.

Два из вышеописанных разрезов (клиентский и валютный) касаются только банковских операций (не относятся к поддерживающим или хозяйственным) и реализованы в АБС в виде основных параметров обязательного финансового учета, поэтому не требуют дополнительных усилий для организации их управленческой параметризации.

Два оставшихся, напротив, требуют дополнительной параметризации учета. В АБС «SRbank» принята следующая терминология:

Финансовая структура банка названа «Субъекты управленческого учета», а структура банковских операций представлена двумя условно-независимыми классификаторами «Объекты управленческого учета» (структура банковских и поддерживающих продуктов) и «Операции управленческого учета» (виды операций, посредством которых реализованы результаты деятельности банка). Ведение этих классификаторов выполняется в подсистеме «34 – Управленческий учет» — в одноименных задачах соответственно 34.2, 34.1 и 34.3.